主な経理業務の1つに貸借対照表を作成する業務がありますが、貸借対照表の作成には貸方と借方の理解が必要です。

これらを理解していないと、貸借対照表を効率的に作成することができず、忙しい決算時期に時間がかかってしまいます。

そこで今回の記事では、貸方と借方の詳しい内容や項目、処理の仕方などを詳しく解説します。

貸借対照表の効率良い作成方法も紹介するので、ぜひ参考にしてみてください。

目次

貸借対照表とは?仕分け例とともに解説

貸方と借方を説明する前に貸借対照表を理解している必要があるため、まずは貸借対照表に関して詳しく解説します。

貸借対照表を作成する時期と目的とは

貸借対照表は決算の際に必要で、資産や負債などを把握するために存在する財務諸表の1つです。貸借対照表を使って、現金、商品、売掛金、土地、建物などの資産と借入金、買掛金などの負債、資本金などの純資産の合計額が一致するようにします。

貸借対照表は決算の際に必要で、資産や負債などを把握するために存在する財務諸表の1つです。貸借対照表を使って、現金、商品、売掛金、土地、建物などの資産と借入金、買掛金などの負債、資本金などの純資産の合計額が一致するようにします。

会社を経営するうえで決まった期間中にいくら資金を使い、いくら儲けたかを利害関係者に報告する必要があります。それらの数値を分かりやすく明示しているのが貸借対照表です。そこで支払った分は貸方、受け取ったお金は借方に記入します。

また、貸借対照表からは自己資本率を求めることにより、経営の安定度を判断することも可能です。自己資本比率とは、負債と純資産を足し、純資産で割ると算出できます。

つまり、自己資本比率が高いと純資産に対して負債が小さくなるため、借金が少なく安定した経営だと言えます。融資を考慮する際にも、この自己資本比率は重要な要素です。

貸方と借方の覚え方

ここでは、借方(かりかた)と貸方(かしかた)について解説します。

取引が発生した場合、その詳細について勘定科目に振り分ける「仕訳」という作業を行います。仕訳の手順は、以下の通りです。

- 振り分ける勘定科目を決める

- 借方・貸方どちらに記入するのかを決める

- 金額を記入する

上記のような仕訳を行う際に帳簿に振り分け、記入する左側が借方、右側が貸方です。

借方と貸方を左右どちらに記入すれば良いのか分からなくなる時もあります。

その場合、借方をひらがな表記にした「り」の向きと、貸方の「し」の向きを思い出すことで左右を判別できます。

「借方」は貸借対照表の左側

借方は、貸借対照表の「左側」に記載する決まりです。借方に記載するのは、資産の部であり流動資産、固定資産に分かれます。

- 流動資産=1年以内に現金化できる可能性が高い資産

- 固定資産=1年以内に現金化されない資産

以上のように覚えておくと良いでしょう。

しかし、不動産など1年以上かけて販売するものは固定資産ではなく、流動資産として計上されるので注意しましょう。

1年以上はかかっていますが、あくまで販売を目的のもは流動資産として扱われるのです。

流動資産とは

流動資産とは決算日から1年以内に現金化される資産のことを指し、現金、預金、受取手形、売掛金、棚卸資産などが含まれます。しかし、流動資産の中に必ずしも現金化できない資産があるので注意しましょう。

流動資産は、「当座資産」「棚卸資産」「その他の流動資産」の3種類に分類されます。

※流動資産は、「現金化するまでにかかる時間」によって分かれます。

現金や預金など現在現金の状態であるものを指します。

また売掛金や有価証券なども当座資産にあてはまります。

◆ 棚卸資産

商品や材料など販売すると売り上げになるものを指します。

販売する必要があるため必ず現金化できるとは限らず、また現金化するまで時間がかかるので注意が必要です。

◆ その他の流動資産

短期貸付金、前払い費用、立替金、未収入金など

棚卸以上に現金化に時間がかかるものがあてはまります。

固定資産とは

固定資産とは、会社が1年を超えて現金化される予定の資産や長期間保有するものです。

時間が経過すると評価が下がる固定資産に関しては、決算期のたびに減価償却されます。

固定資産に当てはまるのは、土地、様々な加入権、減価償却資産などです。

固定資産は、「有形固定資産」「無形固定資産」「投資そのほかの資産」の3つに分類されます。

また、固定資産であっても無形固定資産であっても、減価償却資産と非減価償却資産に分かれます。

土地や不動産などのはっきりと形の分かる資産をいいます。

◆ 無形固定資産

ソフトウエアや特許、飲食店でいう暖簾(のれん)などがあてはまります。

ソフトウエアは形がありますが、パソコンにインストールされると形が見えなくなると判断します。

◆ 投資その他の資産

長期預金、投資有価証券は投資その他の資産にあてはまります。

「貸方」は貸借対照表の右側

貸方は、貸借対照表の「右側」に記載する決まりです。

貸方とは賃貸対照表において、負債また純資産のことを言います。

つまり、貸方は賃貸対照表において負債や純資産が増えた場合、収益になった場合に計上することが目的です。

負債とは

それでは、賃貸対照表において負債とはどのようなものを指すのでしょうか。

負債とは会社にとってマイナスの財産のことを言い、流動負債と固定負債があります。

現在進行中の債務、または今後1年以内に返済期限が到来する債務のこと

※支払い手形、買掛金、短期借入金、賞与引当金、未払い法人税などが含まれます。

◆ 長期負債

毎月支払われる住宅のローンなど、今後1年以上の期限がある債務のこと

※社債や金融機関からの長期借入金などが含まれます。

純資産とは

純資産とは、株主から出資して貰った出資金と、これまでに蓄積された利益の中で内部留保されている金額のことです。

純資産の項目は2種類あり、株主資本と株主資本以外です。

株主資本は、「資本金」「資本剰余金」「利益剰余金」「自己株式」の4種類に分かれます。

また、株主資本以外は、評価・換算差額等および新株予約権の2つの項目に区分されます。

「借方」と「貸方」で覚えておくルール

ここでは、借方と貸方で覚えておくルールを紹介します。紹介するのは、以下2つのルールです。

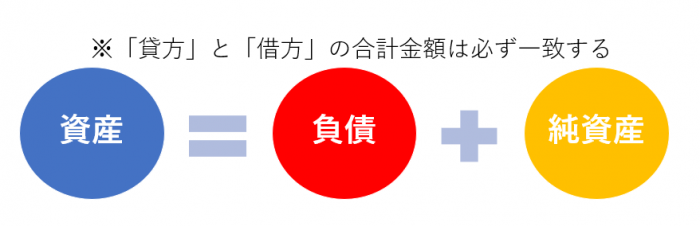

「借方」と「貸方」の金額は必ず一致する

借方と貸方の金額は必ず一致します。

例えば、財布に入っている100円で缶コーヒーを購入した場合を考えてみましょう。

- 財布から現金100円がなくなる

- 100円の缶コーヒーを手に入れる

以上のように、当たり前のことが2つ起こります。そして、財布から現金100円がなくなる方を借方、100円の缶コーヒーを手に入れる方を貸方に記入します。

そのため、このように借方と貸方の金額は必ず一致するのがルールです。

全ての取り引きをまず項目に分ける

企業においてお金が絡む取引は、必ず以下の5項目のうちに当てはまります。

そのため、借方と貸方に分けるためには、全ての取り引きをまず項目に分けることが必要です。

この項目を間違えると、借方と貸方の数値が合わないケースが出てきます。

・資産

・費用

【増えると貸方、減ると借方】

・負債

・純資産

・収益

100円の現金を受け取ったら勘定科目は現金となります。

売上は収益の増加なので貸方、

現金は資産の増加となるので 借方となると覚えてください。

貸借対照表の効率良い作成方法は?

貸借対照表は会社の決算に必要なため、日常の業務から作成する必要があります。経理業務の負担を減らすためには、効率よく作成しなければなりません。

ここでは、賃借対照表を効率良く作成する方法について解説します。

会計システムを導入する

会計システムとは、会計業務を自動で行い、決算書や財務諸表などの作成をサポートするシステムのことです。

会計システムは、帳簿や決算書、キャッシュフローなどを自動で作成し、それらの分析や予測まで行います。このシステムを導入することで、賃借対照表の作成を効率良く進められるでしょう。

会計システムを導入するメリットは、賃借対照表の自動作成、それに伴う人的ミスの削減、法改正への自動対応ができることなどです。一方、デメリットはオンラインでしか使えない点、会計ソフトを利用する能力の有無が問われる点が挙げられます。

サポートツールとは言っても最低限の知識は必要であるため、経理経験のある人がいるかどうかも重要です。

経理業務を外注・アウトソーシングする

企業によっては、経理未経験者が多い場合もあるでしょう。

その場合、外注やアウトソーシングするというのもおすすめです。経理外注を請け負っている企業に業務を委託することであり、コア業務に集中できたりコストを抑えられたりします。

また、外注業者は経理・会計のプロフェッショナルでもあるため、ミスが起こりにくかったり、不正会計などを防げたりします。

一方、自社の手を離れた情報でもあるため漏洩のリスクがあったり、経理のノウハウが蓄積されなかったりするデメリットも存在するので注意が必要です。

まとめ

ここまで借方や貸方、賃借対照表について解説しましたが、理解できたでしょうか。

「借方」「貸方」を使った簿記の方法を複式簿記と呼び、左右に原因と結果を記載することで現在の状況を分かりやすくするものです。借方を左、貸方を右側に記入します。

また、取引は必ず以下の5つの項目に入ります。

それぞれの取引がどの項目に入るか分かるようになれば、借方、貸方に関してほぼ理解していると言っても過言ではないでしょう。

- 資産

- 負債

- 純資産

- 収益

- 費用

しかし、仕分けを間違ってしまうと、貸方と借方の金額が合わなくなってしまいます。そのため、仕分けを正しくできるかどうかで、手間のかかり方が大きく変わります。

貸借対照表の作成についても、会計ソフトの利用や経理代行サービスへの外注を検討に入れ、業務の効率化を図ると良いでしょう。